金融機関で借り入れをすると発生するのが金利ですよね。

カードローン、クレジットカード、ショッピングローン等、幅は違えど必ず徴収されると言っていいでしょう。

というのも、この金利こそが業者の儲けどころであり、彼らの収入源だからです。

そして借入した人を保護し、闇金等の暴利業者が横行しないよう国が定めた制度が

利息制限法と出資法となります。

貸金業者が守るべきこの二つの法令ですが、一体その違いはどこにあるのでしょう。

今回はその二つの法令について解説していきたいと思います。

ちなみに、貸付額を年収の3分の1迄とする総量規制はまた別物となりますので

混同しないように注意しましょう。

10人に1人が何かしらの借入をしていると言われる現代において、リテラシーを高める為にも是非ご参考頂きたいと思います。

利息制限法とは

利用者の金利負担を軽減するために定められた法律

出典:日本貸金業協会

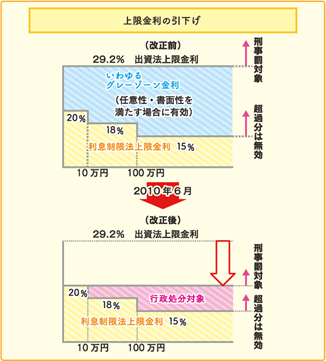

上記の通り10万円未満であれば年間20%迄等、各金額の幅によって上限金利が設定されています。

消費者金融の多くは数%~18%の幅で貸付を行っており、100万円未満であればクリアしていることが分かりますね。

又、それ以上の金額になると14%程度に設定されることが多いので、そういった業者は法令を遵守していると言えます。

出資法とは

出典:日本貸金業協会

出資法と利息制限法との最大の違いは、上限金利でしょう。

上記画像の通り、出資法では20%迄と定められていますね。

2010年の法改正有無に関わらず、出資法の上限金利は超えれば刑事罰対象という厳しいものとなっており、5年以下の懲役若しくは1000万円以下の罰金、あるいはその両方が課せられることもあります。

グレーゾーン金利と過払い金請求

過払い金請求と言えば誰もが一度は聞いたことがあると思いますが、

実はこの制度は2010年の法改正が大きく関係しています。

と言うのも、過払い(払い過ぎ)分として返還してもらえるのは

法改正前にグレーゾーン金利と呼ばれていた

利息制限法上限金利と出資法上限金利の間の金利分だからです。(前回画像参照)

法改正前はグレーゾーン金利を適用する場合、貸金業者と利用者の間で書面等の合意を取れば適用がぼんやりと許されており、多くの利用者がこの幅の中で利用していたと言われています。

貸金業者からしてみれば、審査を甘くする=金利を多く取るという売り込み方が出来たのでいい時代だったのではないでしょうか。

加えて、総量規制に関しても制定されたのは、法改正と同年ですので

年収の3分の1迄という縛りもなく、審査に通りさえすれば高い金利で今より多く貸付が出来ていたということになります。

ちなみに法改正後は、出資法と利息制限法の上限金利乖離が撤廃され

20%を超えた時点で刑事罰対象となる非常にシンプルなものになりました。

過払い金請求が出来る人

ここまで読んでくださった方の中には、

自分も過払い金請求で戻ってくるのでは?と思った方もいらっしゃるかもしれませんね。

そこで試しに自身が以下に該当するかを簡単に確認してみましょう。

上記二つに該当する方は一度弁護士に相談しても良いと思います。

逆に法改正後に借り入れを開始した場合は、そもそもグレーゾーン金利自体が消滅しているので、必然的に

1.完済後の方はほぼノーリスク

グレーゾーン金利での借り入れを完済済みの方は、信用情報に影響を及ぼすことなく変換してもらうことが可能です。

加えて、多くの場合は返還額の一定割合から弁護士費用が差し引かれますので、持ち出し費用も掛からない方もいらっしゃるでしょう。

2.返済中の方は過払い分によってメリット大

現在返済している方はこれまでの過払い分を引き直し計算して、

借金額を上回れば帳消しにすることが可能です。

その場合は信用情報上でブラックリストになることもなく、返済の負担から解放されることになります。

デメリットに関しては返済中の方に向けたものとなります。

完済済みの方は時効さえ成立していなければノーリスクです。

借金額>過払い金返金額の時

過払い金が借金額に満たない場合は、状況によって過払い金請求をしない方がいいかも知れません。

この場合は信用情報に於いて、債務整理として扱われてしまうことになり

その後数年間は新たにローンを組むことも出来ず、現状利用しているクレジットカードやカードローンも利用が出来なくなります。

確かに借金額は人によってかなり減額出来るかもしれませんが、最低でも5年間はブラックリストに載ることになります。

どうしても納得がいかず、過払い金請求をしたい場合は、

高い金利という部分に目をつぶって完済してから、過払い金請求をすると良いでしょう。

完済後であればブラックリストに載ることもなく安全に執り行うことが可能です。

利息制限法と出資法の違いとは

法改正後の両者の違いは、ほぼ無いと言っていいでしょう。

改正前では、上限金利に差があったのでグレーゾーン金利が生まれており、総量規制も無かったことも相まって利用者に不利な状態となっていましたが、

現在は解消されているので、特に気にする必要はないと言えます。

一方で、貸金業者にとっては借入額に応じて処分内容が変わってきます。

例えば利息制限法の上限金利が15%とされている場合に15.1%以上から出資法上限金利の20%迄は行政処分。

20%を超えると刑事罰対象という違いがあります。

まとめ

現代社会では、多くの方が消費者金融やクレジットカードでの借入れを利用しています。

未だに横行している詐欺や闇金業者に足元をすくわれないように、リテラシーを高めて理論武装しておいた方がいいでしょう。

そして自分が提示されている金利は適切なのか、

現在利用を検討している貸金業者は、法令に則った金利を適用しているのかを自身で判断することも重要です。